İktidarın “yeni ekonomi politikası” ne kadar yeni, ne kadar rasyonel?- 2:

Aşırı Isınmış Bir Ekonomi (Temmuz 2020 -2023)

Bir önceki yazımızda ele aldığımız gelişmeler tek başına para arzındaki artışla sağlanmıyor, bunun yanı sıra piyasadaki kredi hacminin de genişlemesi gerekiyor. Nitekim uygulamada, para arzına paralel bir biçimde piyasadaki kredi hacmi de genişliyor ya da daralıyor.

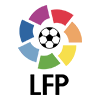

Aşağıdaki tablodan da görülebileceği gibi, Türkiye’de para arzının hızla arttığı dönemlerde krediler de paralel bir biçimde hızla arttı.

Tablo: Geniş Para Arzı (M3) ve Kredilerdeki Büyüme

(2020 Temmuz-2023 Temmuz)

|

2020 Temmuz |

2021 Ağustos |

2021 Eylül |

2022 Ağustos |

2023 Mayıs |

2023 Haziran |

2023 Temmuz |

Açıklama |

|

|

M3 (Geniş Para Arzı/Milyar TL) |

3,260 |

3,926 |

4,112 |

7,349 |

9,686 |

11,134 |

11,780 |

% 261 artış oldu |

|

Toplam Kredi Miktarı (Milyar TL) |

3,376 |

3,908 |

4,035 |

6,657 |

9,232 |

10,004 |

10,317 |

% 205 artış oldu |

Özetle; M3 para arzı 2020 yılı Temmuz ayında 3,2 trilyon TL iken, 2021 Ağustos’ta 3,9 trilyon TL’ye, 2021 Eylül ayında 4,1 trilyon TL’ye, 2022 Ağustos’ta 7,3 trilyon TL’ye 2023 Mayıs ayında 9,7 trilyon TL’ye çıktı. Bu yılın Haziran ayında bu tutar 11,1 trilyon TL’ye ve Temmuz ayında 11,8 trilyon TL’ye yükseldi. (1) Bu 2020’den bu yana yaklaşık yüzde 261’lik bir artış demek oluyor.

Böylece, son üç yılda para arzının neredeyse üç kat arttığı görülüyor. Bunun bir kısmı ekonomik büyümeyle ilgili olarak “işlem saikiyle” gerçekleşmiş olsa da, önemli bir kısmının bir politika tercihi olarak, yani bilinçli bir biçimde parasal genişleme ve ekonomik canlanma yaratmak amacıyla yapıldığı anlaşılıyor. Bu da ekonomik büyümeyi her şeyin önüne koymuş bir siyasal iradenin tercihleriyle son derece uyumlu.

Benzer bir gelişme krediler alanında gerçekleşti. Öyle ki toplam kredi tutarı Temmuz 2020’de 3,4 trilyon TL, Ağustos 2021’de 3,9 trilyon TL, Eylül 2021’de 4,0 trilyon TL, Ağustos 2022’de 6,7 trilyon TL, Mayıs 2023’te 9,2 trilyon TL, Haziran 2023’te 10,0 trilyon TL ve Temmuz’da 10,3 trilyon TL oldu. Bu, kredi tutarında bu süreçte yüzde 205’lik bir artışın gerçekleştiği anlamına geliyor.

Tüketici kredileri açısından bakıldığında; 2020 Temmuz ayında 804 milyar TL olan tüketici kredileri ve kredi kartları borcu (bunun 632 milyar TL’si tüketici kredisi ve 172 milyar TL’si kredi kartı biçimindeydi), 2021 yılı Eylül ayında 1,0 trilyon TL’ye çıktı. Bu rakam Mayıs 2023’te 2,4 trilyon TL’ye, Haziran 2023’te 2,2 trilyon TL’ye ve Temmuz ayında 2,3 trilyon TL’ye yükseldi (bunun 1,4 trilyon TL’si tüketici kredisi ve 857 milyar TL’si kredi kartları biçiminde oldu). Bu yıllar arasındaki artış ise yaklaşık yüzde 183 olarak gerçekleşti. (2)

(Kaynak: TCMB, Parasal Gelişmeler Raporu, Temmuz 2023)

Aşırı ısınmış bir ekonomi

Haziran ayına gelindiğinde; en geniş para arzının (M3), Mayıs 2023 döneminde yıllık yüzde 52’lik bir büyümenin ardından, Haziran 2023 döneminde yıllık yüzde 70,5 ve Temmuz ayında yüzde 66,7 büyüdüğü görülüyor.

Paralel bir biçimde, bankacılık sektörü tarafından verilen kredilerin yıllık artış hızı hane halkı için Mayıs 2023’te yüzde 82,9 ve Haziran 2023’te yüzde 81,4 ve Temmuz ayında yüzde 84,0 olarak gerçekleştiği anlaşılıyor. Finansal olmayan kuruluşlara verilen krediler ise Mayıs 2023’te bir önceki yıla göre yüzde 45,5, Haziran 2023’te yüzde 53,9 ve Temmuz ayında yüzde 52,5 arttı. (3) Bunlar aşırı ısınmış, dolayısıyla da yüksek enflasyonun olduğu bir ekonominin varlığına işaret ediyor.

Türkiye ekonomisinde uzunca bir süre uygulanan negatif reel faiz politikası (bir yandan döviz kurunu fırlatarak maliyet yönlü enflasyona neden olurken) ve verili bir anda para arzındaki hızlı artış (toplam arzda benzer bir artış olmadığından) kaçınılmaz olarak yüksek tüketici fiyat enflasyonu ile sonuçlandı.

Yani Türkiye’deki düşük faiz-yüksek enflasyon biçimindeki talep yönlü enflasyonist gidişatın grafikte anlatıldığına benzer bir biçimde işlediği ileri sürülebilir.

Diğer taraftan, para politikalarının hızlı uygulanabilir olması genelde hükümetlerin öncelikli olarak bu politika aracına yönelmesine neden olsa da, para ve kredi arzının artırılması (faiz oranlarının düşürülmesi) yoluyla ekonominin durgunluktan çıkartılması otomatik bir süreç olarak işlemez.

Kapitalizm parasal bir ekonomidir ancak…

Şöyle ki kapitalizmin parasal bir ekonomi olduğu doğrudur. Yani kapitalizmde, sermayedar daha önce biriktirilmiş bir değer olan para ile işe başlar ve parayı üretim araçlarını satın almak ve emek gücü kiralamak için kullanır. Bu da yeni mal ve hizmet üretiminin gerçekleşmesini sağlar. Bu ürünler piyasalarda daha fazla para karşılığında satılır. Böylece para üretim süresinde işçinin yarattığı ancak kendisine ödenmemiş olan artı değer ile büyür, yani daha fazla paraya ve sermayeye dönüşür.

Diğer taraftan kapitalist ekonomiler sadece paradan ibaret değildir. Yani ekonomide yeni değer yaratılmadığı ve bu değer realize edilemediği sürece para daha fazla paraya dönüşemez. Bu nedenle de Marx paranın kendiliğinden daha fazla paraya dönüştüğünü ileri sürmenin bir fetiş olduğunu ileri sürmüştür. (4)

Bu bağlamda, merkez bankaları para arzını artırarak ve/veya kredi hacminin büyümesini sağlayarak piyasadaki likiditeyi bollaştırabilirse de bu kendiliğinden yeni değer yaratmaya yetmez. Ancak bu para hasılayı, dolayısıyla da değeri artırmaya dönük olarak üretim araçları satın alınmasında ve emek gücü istihdam edilmesinde kullanılırsa, yeni değer yaratılması mümkün olabilir.

Kısaca, Marx’ın 1840’larda Paranın Miktar Teorisi’ni eleştirirken söylediği gibi, sadece para arzının artırılması toplam değeri artırmaz, büyük bir ihtimalle fiyatları artırır, ulusal paranın değer kaybına neden olur ya da finansal varlık fiyatlarını şişirir, yani finansal balonlara neden olur. (5)

Özetle, Türkiye’de 2021 yılından itibaren uygulanan gevşek para politikası (MB faiz oranlarının düşük tutulması), ekonomiyi daha ziyade finans ve hizmetler sektörü üzerinden büyütürken yüksek enflasyona yol açan temel faktördür.

Nitekim 2022 yılı Ekim ayında tüketici fiyat endeksi (TÜFE) yıllık yüzde 85,51 ve aylık yüzde 3,54, 2023 yılı Temmuz ayında yıllık yüzde 47,8 ve aylık yüzde 9,49 ve Ağustos’ta yıllık yüzde 58,9 ve aylık yüzde 9,1 oldu. ENAG’ın aynı yıllara ait enflasyon rakamları ise TÜİK’in rakamlarının iki katından fazla. (6)

Yani ülkede bir süredir yüksek enflasyonla belirlenen aşırı ısınmış bir ekonomi mevcut.

Aşırı ısınma durumu, eğer düşük faiz ve gevşetilmiş kedilerle desteklenen parasal genişleme devam ederse LM eğrisini daha da sağa kaydırdığından, faiz oranının daha da düşmesiyle başlar. Bu MB Başkanı Kavcıoğlu döneminde başlayan ve 2023 yılı üçüncü çeyreğine kadar devam eden bir süreçtir.

Bu genişleme toplam talep eğrisini (AD), toplam arz eğrisinin (K- AS) bükülme noktasına kadar yükseltir (AD2, grafikte “overheating” ile gösterilen nokta). Bu nokta ekonomik büyümenin artık daha fazla sürdürülemeyeceği bir noktadır. Bu gelişme Türkiye ekonomisinin bu yılın ilk çeyreğinde yüzde 4 ve ikinci çeyreğinde tahminen yüzde 3,8 büyümesi ile de uyumludur.

Diğer yandan, parasal genişleme ve talep pompalaması devam ettiğinde ekonomi aşırı ısınır, hâsıla artışı kontrol edilemez, enflasyon daha da artar, kalifiye emek kıtlaşır, mal ve kısa vadeli işlem piyasalarında fiyatlar yükselir, borsa ve gayrimenkul fiyatları hızla artar, yeni spekülatif balonlar şişirilmeye başlanır.

Türkiye’de bir süredir borsadaki ve gayrimenkul fiyatlarındaki hızlı yükseliş (7) bu balonların varlığının birer göstergesidir.

Anahtar sözcükler: Aşırı ısınma, Enflasyon, Faiz oranı, Gevşek para politikası, K. Marx, M3, Para arzı.

Sonraki yazı-2: Yumuşak İniş Politikası (Temmuz 2023 sonrası).

Dip notlar:

- https://evds2.tcmb.gov.tr (31 Temmuz 2023).

- Aylık Bankacılık Sektörü Verileri (Temel Gösterim), http://www.bddk.org.tr/BultenAylik (4 Eylül 2023).

- TCMB, Parasal Gelişmeler Raporu, Temmuz 2023, https://www.tcmb.gov.tr (4 Eylül 2023).

- Michael Roberts, Marxist or Keynesian macro?, https://rupturemagazine.org (19 November 2018).

- Agm.

- TÜİK, Tüketici Fiyat Endeksi, Ağustos 2023, https://data.tuik.gov.tr (4 Eylül 2023); ENAGrup Tüketici Fiyat Endeksi (E-TÜFE) Ağustos 2023, https://enagrup.org (4 Eylül 2023).

- Mustafa Durmuş, “Faiz oranı artarken borsanın yükselmesi normal mi?”, http://mustafadurmusblog.blogspot.com (9 Eylül 2023).

| Takımlar | O | P |

|---|---|---|

1.  Galatasaray Galatasaray |

19 | 46 |

2.  Fenerbahçe Fenerbahçe |

19 | 43 |

3.  Trabzonspor Trabzonspor |

20 | 42 |

4.  Göztepe Göztepe |

19 | 36 |

5.  Beşiktaş Beşiktaş |

19 | 33 |

6.  Samsunspor Samsunspor |

20 | 30 |

7.  Başakşehir FK Başakşehir FK |

19 | 29 |

8.  Gaziantep FK Gaziantep FK |

19 | 25 |

9.  Kocaelispor Kocaelispor |

19 | 24 |

10.  Alanyaspor Alanyaspor |

20 | 22 |

11.  Antalyaspor Antalyaspor |

20 | 20 |

12.  Gençlerbirliği Gençlerbirliği |

19 | 19 |

13.  Çaykur Rizespor Çaykur Rizespor |

19 | 19 |

14.  Konyaspor Konyaspor |

19 | 19 |

15.  Eyüpspor Eyüpspor |

20 | 18 |

16.  Kasımpaşa Kasımpaşa |

20 | 16 |

17.  Kayserispor Kayserispor |

19 | 15 |

18.  Fatih Karagümrük Fatih Karagümrük |

19 | 9 |

| Takımlar | O | P |

|---|---|---|

1.  Erzurumspor FK Erzurumspor FK |

23 | 45 |

2.  Amed SK Amed SK |

22 | 43 |

3.  Esenler Erokspor Esenler Erokspor |

22 | 41 |

4.  Çorum FK Çorum FK |

23 | 41 |

5.  Pendikspor Pendikspor |

22 | 38 |

6.  Bodrum FK Bodrum FK |

22 | 36 |

7.  Iğdır FK Iğdır FK |

23 | 34 |

8.  Keçiörengücü Keçiörengücü |

23 | 33 |

9.  Bandırmaspor Bandırmaspor |

22 | 33 |

10.  Boluspor Boluspor |

22 | 32 |

11.  Van Spor FK Van Spor FK |

22 | 31 |

12.  Manisa FK Manisa FK |

23 | 31 |

13.  İstanbulspor İstanbulspor |

23 | 31 |

14.  Sivasspor Sivasspor |

22 | 29 |

15.  Ümraniyespor Ümraniyespor |

22 | 27 |

16.  Sarıyer Sarıyer |

23 | 27 |

17.  Serik Belediyespor Serik Belediyespor |

22 | 26 |

18.  Sakaryaspor Sakaryaspor |

22 | 23 |

19.  Hatayspor Hatayspor |

23 | 7 |

20.  Adana Demirspor Adana Demirspor |

22 | 2 |

| Takımlar | O | P |

|---|---|---|

1.  Arsenal Arsenal |

23 | 50 |

2.  Manchester City Manchester City |

23 | 46 |

3.  Aston Villa Aston Villa |

23 | 46 |

4.  Manchester United Manchester United |

23 | 38 |

5.  Chelsea Chelsea |

23 | 37 |

6.  Liverpool Liverpool |

23 | 36 |

7.  Fulham Fulham |

23 | 34 |

8.  Brentford Brentford |

23 | 33 |

9.  Newcastle United Newcastle United |

23 | 33 |

10.  Everton Everton |

23 | 33 |

11.  Sunderland Sunderland |

23 | 33 |

12.  Brighton & Hove Albion Brighton & Hove Albion |

23 | 30 |

13.  Bournemouth Bournemouth |

23 | 30 |

14.  Tottenham Tottenham |

23 | 28 |

15.  Crystal Palace Crystal Palace |

23 | 28 |

16.  Leeds United Leeds United |

23 | 26 |

17.  Nottingham Forest Nottingham Forest |

23 | 25 |

18.  West Ham United West Ham United |

23 | 20 |

19.  Burnley Burnley |

23 | 15 |

20.  Wolverhampton Wolverhampton |

23 | 8 |

| Takımlar | O | P |

|---|---|---|

1.  Barcelona Barcelona |

21 | 52 |

2.  Real Madrid Real Madrid |

21 | 51 |

3.  Atletico Madrid Atletico Madrid |

21 | 44 |

4.  Villarreal Villarreal |

20 | 41 |

5.  Espanyol Espanyol |

22 | 34 |

6.  Real Betis Real Betis |

21 | 32 |

7.  Celta Vigo Celta Vigo |

21 | 32 |

8.  Real Sociedad Real Sociedad |

21 | 27 |

9.  Osasuna Osasuna |

21 | 25 |

10.  Deportivo Alaves Deportivo Alaves |

22 | 25 |

11.  Girona Girona |

22 | 25 |

12.  Elche Elche |

21 | 24 |

13.  Sevilla Sevilla |

21 | 24 |

14.  Athletic Bilbao Athletic Bilbao |

21 | 24 |

15.  Valencia Valencia |

21 | 23 |

16.  Rayo Vallecano Rayo Vallecano |

21 | 22 |

17.  Getafe Getafe |

21 | 22 |

18.  Mallorca Mallorca |

21 | 21 |

19.  Levante Levante |

20 | 17 |

20.  Real Oviedo Real Oviedo |

22 | 16 |