Son faiz indirimi kime yarayacak?

Küresel ekonomi, özellikle de Rusya-Ukrayna savaşından bu yana giderek yavaşlıyor. Nitekim OECD, dünyanın 1970’lerden bu yana yaşadığı en derin enerji krizi nedeniyle, bu yıl küresel ekonominin yüzde 3,1 ve gelecek yıl ise sadece yüzde 2,2 büyümesini öngörüyor. (1)

Dünyada ve Türkiye’de ekonomik durgunluk belirtileri

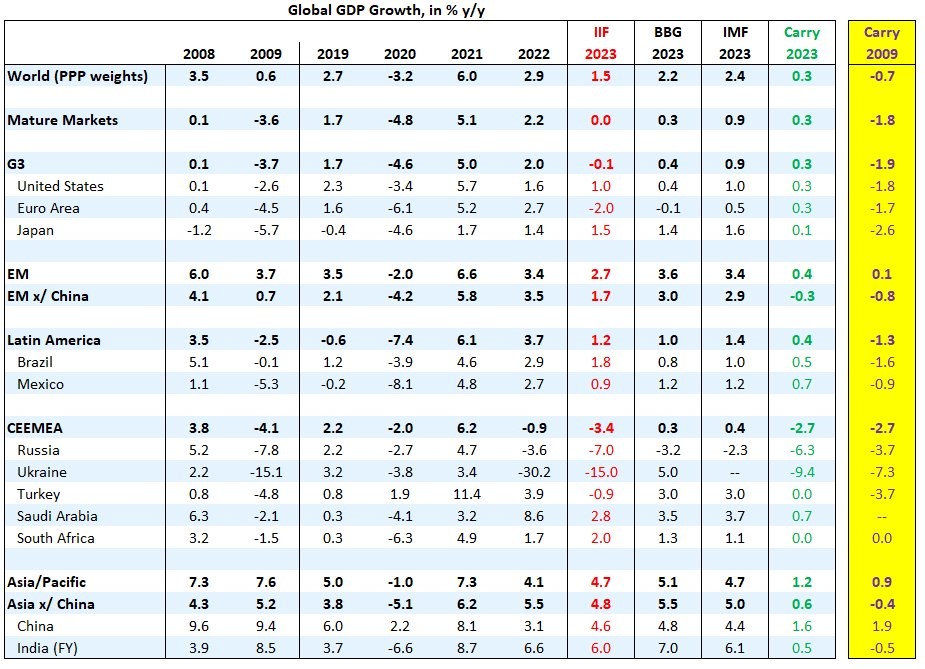

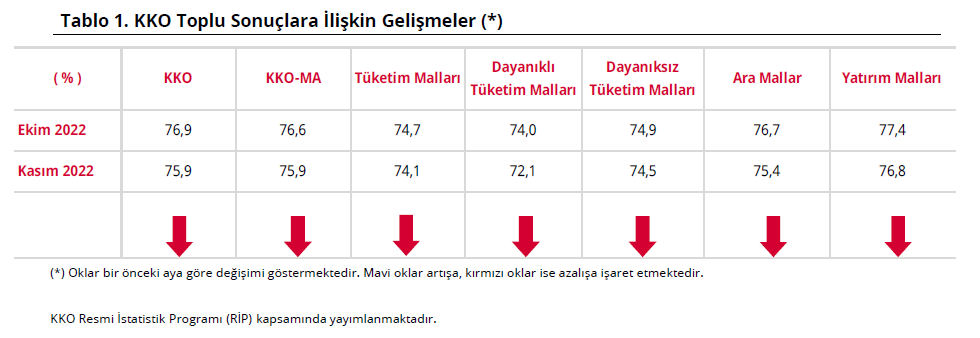

Büyük uluslararası finans kurumları tarafından finanse edilen bir araştırma kuruluşu olan Uluslararası Finans Enstitüsü (IIF) ise (aşağıdaki tablodan da görülebileceği gibi) çok daha ciddi bir yavaşlama öngörerek, gelecek yıl küresel ekonominin sadece yüzde 1,3 büyüyebileceğini, Türkiye ekonomisinin ise bu yıl yüzde 3,9 büyürken, 2023’te yüzde 0,9 küçüleceğini ileri sürüyor. (2)

İhracat yavaşladı, navlun geriledi

Dünyadaki bu gelişmelere paralel olarak, bu öngörüleri de destekler biçimde, Türkiye’de ekonomik büyümenin motorlarından birisi olan ihracatın yavaşladığı görülüyor.

Öyle ki sektörden gelen bilgilere göre, ihracatta uluslararası taşımalardaki düşüş hızlandı, bazı yük bağlantıları ötelendi, bazılarında ise iptaller başladı, konteyner yüklemelerindeki daralmaya bağlı olarak navlunda da gerileme devam ediyor ve sınırdan geçen TIR sayısında azalma görülüyor. (3)

Kapasite kullanım oranları düştü

Kasım ayındaki imalat sanayi kapasite kullanım oranlarındaki (KKO) bir önceki aya göre yüzde 1’lik bir düşüş ise (4) sanayi üretimindeki yavaşlamanın ve üretimdeki düşüşün bir diğer göstergesi.

Çeyrekten çeyreğe negatif büyüme

Bu çerçevede son çeyrekteki (Ekim-Kasım-Aralık) ekonomik büyümenin beklenenin altında çıkması olasılığı bir hayli yüksek.

Nitekim BETAM, bu yılın üçüncü çeyreğinde (mevsim ve takvim etkilerinden arındırılmış) elektrik tüketiminde yüzde 2, imalat sanayi üretim endeksinde ise yüzde 4’lük bir azalış gözlemlendiğini, geçen yılın aynı dönemi ile kıyaslandığında hizmet sektörüne olan talebin durgunlaştığını, kesinleşen Temmuz, Ağustos ve kısmen açıklanan Eylül ayı GSYH öncü göstergeleri ile yapılan hesaplamalara göre ekonominin bu yılın üçüncü çeyreğinde bir önceki yılın aynı çeyreğine kıyasla sadece yüzde 4,3 oranında büyümesini, ancak (mevsim ve takvim etkilerinden arındırılmış verilerle yapılan hesaplamalara göre), bu yılın üçüncü çeyreğinde bir önceki çeyreğe kıyasla GSYH’nin yüzde 0,3 azalmasını öngörüyor. (5)

Kısaca, ikinci çeyrekte yüzde 7,6 gibi yüksek hızda büyüyen Türkiye ekonomisinin üçüncü çeyrekte (Temmuz-Ağustos-Eylül) ciddi biçimde yavaşladığı ve içinde bulunduğumuz son çeyrekte bu yavaşlamanın artarak devam edeceği anlaşılıyor.

‘Ekonomik büyüme’ için ‘makroekonomik istikrar’ feda ediliyor!

Gerçek bir iktisadi rasyonalite olmaksızın dahi rahatça faiz indirebilen iktidarın, bu olumsuz gelişmeler karşısında, politika faizini 150 baz puan daha indirerek yüzde 10,5’ten yüzde 9’a düşürmesi (6) zaten bekleniyordu.

Bu indirimin nedeni belli: Seçim yaklaşıyor, her türden iktisadi göstergenin kötü olduğu, ekonomik sıkıntıların zirve yaptığı, toplumsal muhalefetin yükselişte olduğu böyle bir dönemde bir de iktisadi büyüme yavaşlarsa, iktidarın, sanal da olsa, iktisadi olarak arkasına sığınacağı başka bir şey kalmaz. Bu yüzden de iktisadi büyüme için makroekonomik istikrar bir kez daha feda edildi.

Bu çerçevede seçime kadar, faiz indirimi ile özel tüketim harcamalarını körükleyip, ekonomiyi tüketim yönlü büyütme çabası sürecek yani bir tür “derin yarayı yara bandı ile kapatma politikası” devam edecek gibi görünüyor.

Ancak aşırı miktarda ve sıklıkta kullanılan bir ağrı kesicinin etkisinin artık yok olması ya da her seferinde daha fazla doz gerektirmesi gibi, yeni faiz indirimlerinin ekonomiye gerçek anlamda bir faydasının olmayacağı da çok açık.

Kaldı ki ‘ekonomik büyüm’ ile ‘makroekonomik istikrar sağlama’ birbirinin ikamesi değil, birbirinin tamamlayıcısı iki önemli ekonomik hedeftir. Biri diğeri için kurban edilmemelidir. İdeal olan ise makroekonomik istikrar altında (fiyat istikrarı) kalıcı bir ekonomik büyümenin sağlanmasıdır.

Spekülatif kârlara dayalı bir büyüme sürdürülmek isteniyor

Ayrıca, ekonomiyi özellikle de toplum ve doğa dostu, istihdam yaratan yatırımlarla büyütmek gerekiyor. Ancak iktidarın izlediği kredi ve düşük faiz politikası bir süredir bu tür yatırımları teşvik edici olmaktan çoktan çıkmış durumda. Ucuz ve bol para reel yatırımlardan ziyade, artık Kur Korumalı Mevduat (KKM), borsa, Hazine kağıdı, mevduat, döviz, konut gibi spekülatif alanlara yöneliyor.

Görünen o ki faiz indirimleri ile reel yatırımlar arasındaki ilişki, duyarlılık ortadan kalkmış, yani para/faiz politikasının ekonomiyi yatırımlar üzerinden büyütme etkisi iyice azalmış. Özellikle de giderek belirginleşen bir ‘mali baskınlık’ yani büyük çaptaki bütçe açığı ve kamu borcu altında bu politika daha da etkisiz olacaktır.

Kısaca, tüketim harcamaları ve spekülatif kârlar üzerinden gerçekleşecek bir iktisadi büyüme refahı adil dağıtan, işsizliği azaltan, yeni istihdam yaratan, kısaca emekten yana, adil bölüşüm sağlayan, doğa ile uyumlu bir büyüme olmayacaktır. Bu bağlamda son faiz indirimi de bu amaçlara hizmet etmeyeceği gibi, ekonominin bütünü açısından da fayda sağlamayacaktır.

Faiz indirimi gelir eşitsizliklerini daha da artıracak

Diğer yandan faiz indiriminin gelir bölüşümü başta olmak üzere bölüşüm adaletsizliklerini daha da artıracağı kesin.

Nitekim politika faizinin indirilmesiyle bankaların Merkez Bankası’ndan daha ucuza borçlanabildiği ve çok daha yüksek kredi faizleriyle bu parayı piyasada sattıkları biliniyor.

Örneğin politika faizinin yüzde 9’a indirildiği gün Merkez Bankası’nın sitesinde TL cinsinden ihtiyaç kredi faizinin yüzde 30,7; tüketici kredisi faizinin yüzde 29,7; taşıt kredisi faizinin yüzde 25,1; konut kredisi faizinin yüzde 21,5; ticari kredi faizinin yüzde 16,4 olduğu bilgisine yer veriliyor. (7) Piyasadaki faiz oranlarının bunun çok üzerinde olduğu da bir gerçek.

Keza, kredi kartlarına uygulanan aylık faiz oranının (maksimum) yüzde 1,5 (yıllık yüzde 18,0) ve aylık gecikme faizi oranının yüzde 1,8 (yıllık yüzde 21,6) olduğu dikkate alındığında bankaların faiz gelirlerinin ve kârlarının da ne denli yüksek olacağı anlaşılıyor.

Bankaların net faiz gelirlerinde ve net kârlarında 15 kata yakın artış

Nitekim son faiz indirimi kararından önce dahi bankaların bu yılın ilk 9 ayındaki net faiz gelirleri 14,6 kat artırarak Ocak’ta 33,9 milyar TL'den Eylül’de 497,6 milyar TL'ye; dönem net kârları ise 14,2 kat artırarak Ocak’ta 20,1 milyar TL'den Eylül’de 286,2 milyar TL’ye yükseldi. (8)

Bu bankaların bu süreçte ödeyecekleri vergi ise 93,2 milyar TL. Bu rakam, 933,0 milyar TL toplam faiz (kâr payı) gelirine bölündüğünde efektif Kurumlar Vergisi yükünün sadece yüzde 10 olduğu görülüyor. Oysa bankalara uygulanan yasal vergi oranı bilindiği gibi yüzde 25.

Yani bankalar kendilerine sağlanan indirim, muafiyet ve istisna gibi teşviklerden faydalanarak yüzde 25 nominal vergi yerine efektif olarak yüzde 10 vergi ödüyorlar. Sadece düşük politika faizi ile değil, aynı zamanda düşük efektif vergi yükü ile de ödüllendiriliyorlar.

Sosyalistlerin liderliğindeki hükümetin farkı

Ülkede bunlar olurken, İspanya’da sosyalistlerin önderliğindeki hükümet, ülkedeki bankaların faiz ve komisyon gelirleri üzerinden yüzde 4,8’lik bir vergi alarak 2 yılda 3 milyar Euro, elektrik şirketlerinin satışlarından yüzde 1,2 vergi alarak 4 milyar Euro olmak üzere toplam 7 milyar Euro gelir elde etmeyi hedefliyor. (9)

Böylece hükümet, sektörden gelen tepkilere rağmen, uygulayacağı “aşırı kâr vergisi ile bu iki sektörü vergilendirerek kamu geliri yaratmak ve bunu halkın “yaşam maliyeti krizini” hafifletmede kullanmak istiyor.

Biz ise burada, son kararda olduğu gibi, politika faizini indirerek, bu süreçte kârları patlayan, efektif vergi yükü yarı yarıya düşen bankaları ve enerji sübvansiyonları vererek elektrik enerjisi dağıtımı yapan özel sermaye şirketlerini destekliyoruz.

Çarpıcı bir örnek vermek gerekirse, İspanya Hükümeti en büyük bankalarından birisi olan BBVA’dan ‘aşırı kâr vergisi’ adı altında ilave vergi almayı planlarken, biz aynı bankayı (Türkiye’deki adı Garanti BBVA) faiz indirimi ve cömert vergi istisna, muafiyeti ve indirimi ile ödüllendiriyoruz.

Anahtar sözcükler: Banka kârları, BBVA, Durgunluk, Efektif vergi yükü, Ekonomik büyüme, Faiz indirimi.

Dip notlar:

- https://oecdecoscope.blog/confronting-the-crisis (22 November 2022).

- Michael Roberts blog, https://www.facebook.com (24 Kasım 2022).

- https://www.utikad.org.tr/Detay/Sektor-Haberleri/33300/ihracat-yukunde-oteleme-ve-iptaller-basladi (10 Kasım 2022).

- T. C. Merkez Bankası, İmalat Sanayi Kapasite Kullanım Oranı (Kasım 2022), https://www.tcmb.gov.tr (24 Kasım 2022).

- Ozan Bakış, Uğurcan Acar, “Çeyrekten Çeyreğe Negatif Büyüme”, Ekonomik Büyüme ve Tahminler: Kasım 2022, BETAM Bahçeşehir Üniversitesi Ekonomik ve Toplumsal Araştırmalar Merkezi (24 Kasım 2022).

- https://www.tcmb.gov.tr/wps/wcm/connect/TR/TCMB+TR/Main+Menu/Duyurular/Basin/2022/DUY2022-47 (24 Kasım 2022).

- https://evds2.tcmb.gov.tr/index.php?/evds/portlet/K24NEG9DQ1s%3D/tr (25 Kasım 2022).

- https://www.bddk.org.tr//BultenAylik (25 Ocak 2022).

- “Spain to push ahead with windfall tax on banks and energy groups”, https://www.ft.com (24 November 2022).

| Takımlar | O | P |

|---|---|---|

1.  Galatasaray Galatasaray |

19 | 46 |

2.  Fenerbahçe Fenerbahçe |

19 | 43 |

3.  Trabzonspor Trabzonspor |

20 | 42 |

4.  Göztepe Göztepe |

19 | 36 |

5.  Beşiktaş Beşiktaş |

19 | 33 |

6.  Samsunspor Samsunspor |

20 | 30 |

7.  Başakşehir FK Başakşehir FK |

19 | 29 |

8.  Gaziantep FK Gaziantep FK |

19 | 25 |

9.  Kocaelispor Kocaelispor |

19 | 24 |

10.  Alanyaspor Alanyaspor |

19 | 22 |

11.  Antalyaspor Antalyaspor |

20 | 20 |

12.  Gençlerbirliği Gençlerbirliği |

19 | 19 |

13.  Çaykur Rizespor Çaykur Rizespor |

19 | 19 |

14.  Konyaspor Konyaspor |

19 | 19 |

15.  Kasımpaşa Kasımpaşa |

20 | 16 |

16.  Eyüpspor Eyüpspor |

19 | 15 |

17.  Kayserispor Kayserispor |

19 | 15 |

18.  Fatih Karagümrük Fatih Karagümrük |

19 | 9 |

| Takımlar | O | P |

|---|---|---|

1.  Amed SK Amed SK |

22 | 43 |

2.  Erzurumspor FK Erzurumspor FK |

22 | 42 |

3.  Esenler Erokspor Esenler Erokspor |

22 | 41 |

4.  Pendikspor Pendikspor |

22 | 38 |

5.  Çorum FK Çorum FK |

22 | 38 |

6.  Bodrum FK Bodrum FK |

22 | 36 |

7.  Keçiörengücü Keçiörengücü |

22 | 33 |

8.  Bandırmaspor Bandırmaspor |

22 | 33 |

9.  Iğdır FK Iğdır FK |

22 | 33 |

10.  Boluspor Boluspor |

22 | 32 |

11.  Van Spor FK Van Spor FK |

22 | 31 |

12.  İstanbulspor İstanbulspor |

23 | 31 |

13.  Manisa FK Manisa FK |

22 | 30 |

14.  Sivasspor Sivasspor |

22 | 29 |

15.  Ümraniyespor Ümraniyespor |

22 | 27 |

16.  Sarıyer Sarıyer |

22 | 27 |

17.  Serik Belediyespor Serik Belediyespor |

22 | 26 |

18.  Sakaryaspor Sakaryaspor |

22 | 23 |

19.  Hatayspor Hatayspor |

23 | 7 |

20.  Adana Demirspor Adana Demirspor |

22 | 2 |

| Takımlar | O | P |

|---|---|---|

1.  Arsenal Arsenal |

23 | 50 |

2.  Manchester City Manchester City |

23 | 46 |

3.  Aston Villa Aston Villa |

23 | 46 |

4.  Manchester United Manchester United |

23 | 38 |

5.  Chelsea Chelsea |

23 | 37 |

6.  Liverpool Liverpool |

23 | 36 |

7.  Fulham Fulham |

23 | 34 |

8.  Brentford Brentford |

23 | 33 |

9.  Newcastle United Newcastle United |

23 | 33 |

10.  Everton Everton |

23 | 33 |

11.  Sunderland Sunderland |

23 | 33 |

12.  Brighton & Hove Albion Brighton & Hove Albion |

23 | 30 |

13.  Bournemouth Bournemouth |

23 | 30 |

14.  Tottenham Tottenham |

23 | 28 |

15.  Crystal Palace Crystal Palace |

23 | 28 |

16.  Leeds United Leeds United |

23 | 26 |

17.  Nottingham Forest Nottingham Forest |

23 | 25 |

18.  West Ham United West Ham United |

23 | 20 |

19.  Burnley Burnley |

23 | 15 |

20.  Wolverhampton Wolverhampton |

23 | 8 |

| Takımlar | O | P |

|---|---|---|

1.  Barcelona Barcelona |

21 | 52 |

2.  Real Madrid Real Madrid |

21 | 51 |

3.  Atletico Madrid Atletico Madrid |

21 | 44 |

4.  Villarreal Villarreal |

20 | 41 |

5.  Espanyol Espanyol |

22 | 34 |

6.  Real Betis Real Betis |

21 | 32 |

7.  Celta Vigo Celta Vigo |

21 | 32 |

8.  Real Sociedad Real Sociedad |

21 | 27 |

9.  Osasuna Osasuna |

21 | 25 |

10.  Deportivo Alaves Deportivo Alaves |

22 | 25 |

11.  Girona Girona |

21 | 25 |

12.  Elche Elche |

21 | 24 |

13.  Sevilla Sevilla |

21 | 24 |

14.  Athletic Bilbao Athletic Bilbao |

21 | 24 |

15.  Valencia Valencia |

21 | 23 |

16.  Rayo Vallecano Rayo Vallecano |

21 | 22 |

17.  Getafe Getafe |

21 | 22 |

18.  Mallorca Mallorca |

21 | 21 |

19.  Levante Levante |

20 | 17 |

20.  Real Oviedo Real Oviedo |

21 | 13 |